Por qué los bancos centrales están comprando oro al ritmo más rápido en 80 años

Por qué los bancos centrales están comprando oro al ritmo más rápido en 80 años

Los bancos centrales de muchos países están cambiando sus dólares por oro.

- Oro a cambio de dólares. Eso es lo que están haciendo los bancos centrales de muchos países en la búsqueda de una menor dependencia de Estados Unidos.

El Consejo Mundial del Oro, que representa a la industria del metal precioso, reportó que el año pasado los bancos centrales agregaron a sus reservas la mayor cantidad de oro desde 1950, cuando comenzaron los registros.

Y los datos de este año sugieren que esta tendencia sigue viva.

El dólar ha dominado el comercio mundial y ha servido como moneda de reserva global desde el final de la Segunda Guerra Mundial, pero la invasión de Rusia a Ucrania sacudió el orden global y las autoridades financieras están liderando un cambio en lo que parece ser un alejamiento respecto del dólar estadounidense.

Los analistas no creen que vaya a haber una transformación radical. Al dólar le quedan años de hegemonía, dicen.

Sin embargo los movimientos no han pasado desapercibidos.

Por citar algunos, los bancos centrales de grandes economías como la de China, India o Brasil,entre otros, están comprando oro para reemplazar los dólares en sus reservas al ritmo más rápido registrado desde la posguerra.

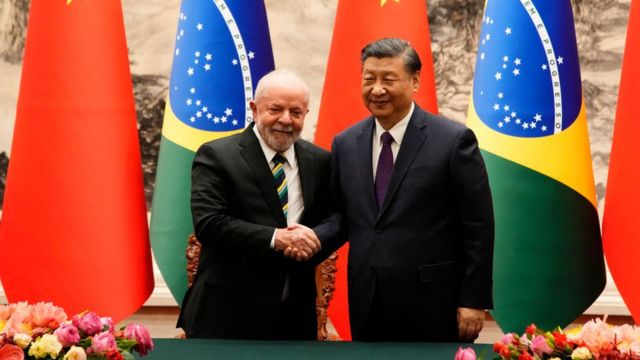

El presidente brasileño Lula da Silva en su visita a China, donde propuso que los BRICS se alejen del dólar.

Algunos analistas sitúan el inicio de esta tendencia incluso antes de la invasión a Ucrania, pero la mayoría apuntan como uno de los detonantes a la facilidad con la que Estados Unidos impuso sanciones a Rusia cuando empezó el conflicto.

“Las naciones occidentales congelaron algunos de los activos restantes debido a la invasión de Ucrania en 2022, lo que incentivó a los bancos centrales de todo el mundo a aumentar aún más las tenencias de oro fungible”, explican los analistas globales de materias primas de Bank of America.

Reservas congeladas

Para ellos, la economía global parece estar avanzando hacia un mundo multipolar y citan como dato la caída de la moneda estadounidense en las reservas oficiales de divisas desde alrededor del 70% hace dos décadas al 58% de la actualidad.

“Rusia, ahora el país más sancionado a nivel mundial, es un buen ejemplo, ya que se encuentra entre los mayores desdolarizadores y compradores de oro en los últimos años”, añaden.

Esta reacción es racional.

Estados Unidos pudo congelar las reservas de US$300.000 millones de Rusia porque estaban en dólares.

Para muchos analistas, la economía global parece estar avanzando hacia un mundo multipolar.

“Después de las sanciones de EE.UU. tras la guerra de Ucrania, los países han tratado de reducir su exposición a posibles sanciones en el futuro. Esto impulsó una acumulación de moneda tanto en oro como en renminbi chino”, dice Omar Rachedi, profesor adjunto del Departamento de Economía, Finanzas y Contabilidad en ESADE.

Como se ha visto, las empresas privadas que comercian con Rusia también son potencialmente vulnerables a las sanciones estadounidenses.

Desde principios de año, el oro ha mostrado un comportamiento estelar. En lo que va de año, el metal precioso ha subido más de un 10% en dólares.

Por esto, el mundo cada vez más multipolar es también una idea en la cabeza de Carsten Menke, responsable de análisis en la firma de inversiones Julius Baer.

Declaración política

“Esperamos que las compras de los bancos centrales se mantengan sólidas en un mundo cada vez más multipolar, pero no creemos que continúe la racha récord del año pasado”, escribió Menke en un reporte de mercado.

“No compartimos el punto de vista de la desdolarización, aunque consideramos que la compra de oro de los bancos centrales es principalmente una declaración política frente al dólar estadounidense”, dijo.

Portugal tiene una de las reservas de oro más grandes de Europa.

A los bancos centrales les gusta el oro porque se espera que mantenga su valor en tiempos turbulentos y, a diferencia de las monedas y los bonos, no depende de ningún emisor o gobierno.

El oro también permite a los bancos centrales diversificarse más allá de activos como los bonos del Tesoro de EE.UU. y el dólar.

“Los motivos de que los bancos centrales estén acumulando oro varían, pero probablemente el principal sea que necesitan diversificar los activos de sus reservas”, le dice a BBC Mundo el profesor Lawrence H. White, del Departamento de Economía de la Universidad George Mason.

“China, por ejemplo, ha estado comprando oro y, al mismo tiempo, vendiendo parte de su gran cartera de bonos del Tesoro estadounidense. Tener oro en lugar de activos en dólares también es una forma de reducir la exposición al riesgo de depreciación del dólar”, afirma.

Pero “el dólar sigue siendo la moneda dominante para los pagos internacionales, y es probable que ni el euro ni el yuan ocupen su lugar”, cree White.

Diversificación frente a tipos de interés

Y es que la subida de los tipos de interés también ha influido en el alejamiento del dólar de muchas economías

“Las necesidades de diversificación de los bancos centrales se ven aún más exacerbadas por el hecho de que sus tenencias de letras del Tesoro de Estados Unidos han perdido valor debido a las subidas de tipos de interés realizadas por la Reserva Federal de ese país”, dice Rachedi.

Por lo tanto, el cambio hacia activos que no sean la moneda estadounidense -y especialmente las letras del Tesoro de EE.UU.- ha sido un factor que también ha impulsado la diversificación, explica el profesor de ESADE.

Para cualquier economía de América Latina cuya deuda está en dólares, la subida de tipos también ha supuesto un revés.

Sobre el dominio del dólar también habló recientemente el presidente de Brasil, Luis Inácio Lula da Silva.

En un discurso pronunciado durante un reciente viaje de estado a China, el mandatario instó a los países BRICS -Brasil, Rusia, India, China y Sudáfrica- a desarrollar una nueva moneda y alejarse del dólar.

“¿Por qué no podemos comerciar con nuestras propias monedas?”, planteó, citado por The Financial Times. “¿Quién fue el que decidió que el dólar fuera la moneda tras la desaparición del patrón oro?”.

Hablando en el Nuevo Banco de Desarrollo de Shanghái, Lula pidió a las naciones BRICS que establezcan una moneda común con la que puedan realizar transacciones.

Lula y Alberto Fernández anunciaron la creación de una moneda única entre los dos países.

Una propuesta que llega pocos meses después del anuncio de Brasil y Argentina de articular una divisa común llamada sol.

“Es una vieja ambición. Nadie quiere depender de una moneda que no puede controlar, pero la realidad es que nadie puede vivir sin ella. La amplia hegemonía del dólar estará asegurada mientras no exista un rival de idéntica magnitud”, explica Gonzalo Toca, analista del think tank español Esglobal.

Abrumadora hegemonía

“Hablamos de la divisa de la primera economía mundial y de la moneda del principal impulsor de la globalización y el sistema monetario internacional como los conocemos. Por eso mismo, la arquitectura institucional le favorece”, recuerda.

“Dicho eso, la hegemonía abrumadora que ha disfrutado el dólar ha empezado a debilitarse obviamente con el ascenso del euro y del yuan. Y seguirá debilitándose, en los próximos años, mientras éstos ganen peso como monedas de reserva y pagos”, dice Toca.

Y recuerda que las relaciones entre Washington y Pekín, por otra parte, no siendo buenas, ahora son menos tensas que durante la “guerra comercial” que el expresidente estadounidense Donald Trump decretó.

Para el profesor Rachedi, el principal desafío para el dominio global del dólar estadounidense puede venir del renminbi chino, ya que China ha comenzado a cerrar contratos petroleros con países del Golfo a precios en renminbi y no en dólares.

En 2019, el Banco de Inglaterra congeló el acceso del gobierno de Venezuela a las reservas de oro, lo que ocasionó protestas entre simpatizantes de Maduro.

Además, el esfuerzo masivo de la Iniciativa de la Franja y la Ruta viene con el desembolso de contratos entre China y países de Asia, África y América del Sur, cuyo precio está en renminbi y no en dólares.

“Sin embargo, mientras China no proporcione un entorno bien protegido para los inversores y haga que el gobierno pueda controlar directamente los mercados financieros y posiblemente incautar cualquier cuenta financiera, el desafío chino al dominio estadounidense no sería tan importante”, apunta.

“Mientras Estados Unidos logre mantener mercados financieros libres con una tasa de inflación estable, su dominio llegará para quedarse durante la próxima década más o menos”, vaticina.

Comments (0)